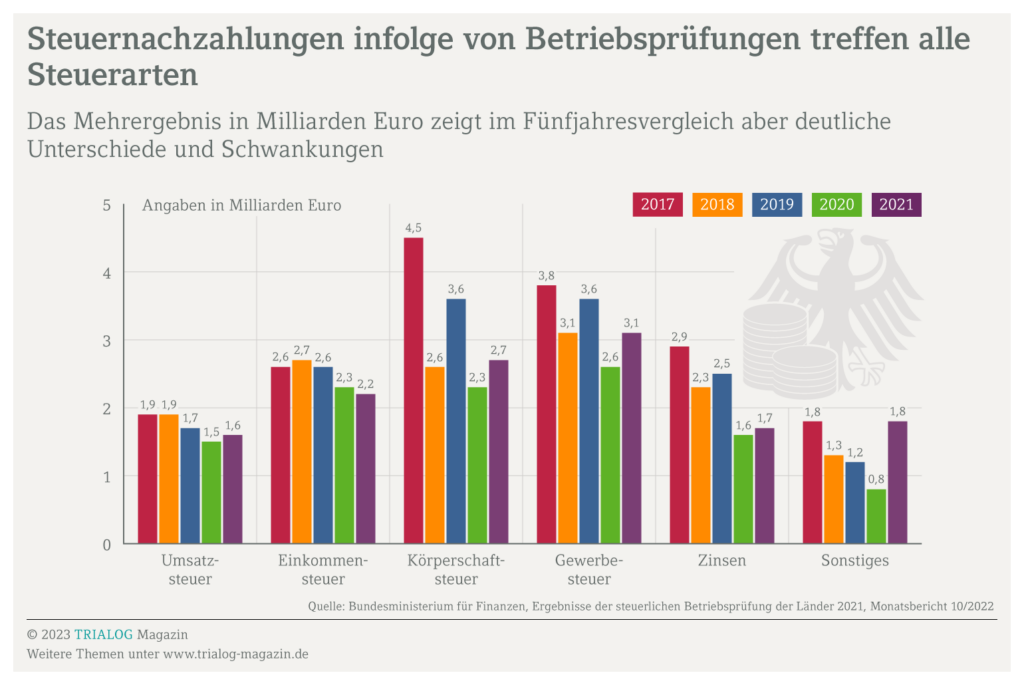

Risikovorsorge ist für Unternehmen immens wichtig. Dazu gehört auch die Bildung und Buchung einer Rückstellung für eine Steuernachzahlung nach einer Betriebsprüfung. Die Statistik zeigt: Firmen fürchten Besuche des Finanzamts zu Recht. Häufig endet eine Betriebsprüfung mit einer erheblichen Steuernachzahlung inklusive Zins, die zu berechnen und zu buchen ist. Doch warum muss man Steuer nachzahlen? Dafür gibt es viele Gründe. Waren die Vorauszahlungen der Einkommensteuer, Körperschaftsteuer oder Gewerbesteuer zu niedrig angesetzt, können Betroffene die voraussichtliche Steuernachzahlung häufig selbst berechnen – und frühzeitig finanzielle Rücklagen bilden. Eine Steuernachzahlung nach einer Betriebsprüfung ist dagegen eine Blackbox. Meistens fällt sie höher aus als erwartet: Mehr Steuern nachzahlen mussten 2021 neben Großbetrieben besonders Kleinstunternehmen mit weniger als 44.000 Euro Gewinn. Die Nachzahlung der Steuer stieg für sie um 21 Prozent gegenüber dem Vorjahr auf durchschnittlich 27.455 Euro. Auf 11,4 Milliarden Euro summierten sich alle Steuernachzahlungen nach einer Betriebsprüfung – ohne Verzinsung wohlgemerkt, die noch on top kommt.

Steuernachzahlung nach Betriebsprüfung plus Zins belastet Liquidität

Der Zins für eine Steuernachzahlung wurde zwar gesenkt. Doch steigende Steuernachzahlungen plus Verzinsung belasten die ohnehin knappe Liquidität vieler Unternehmen. Die Frage, warum man nach einer Betriebsprüfung meistens Steuern nachzahlen muss, ist leicht beantwortet. Der Fiskus erkennt den Firmenwagen steuerlich nicht an, stellt eine verdeckte Gewinnausschüttung fest oder setzt den Rotstift beim Geschäftsführergehalt an. Unangekündigte Besuche von Finanzbeamtinnen und -beamten zur Umsatzsteuernachschau münden außerdem häufig in eine umfassende Betriebsprüfung. Bilanzierende Unternehmen haben hier einen Vorteil gegenüber Einnahmen-Überschuss-Rechnern: Sie schätzen oder berechnen grob die voraussichtliche Höhe der möglichen Steuernachzahlung infolge der Betriebsprüfung und bilden sowie buchen eine Rückstellung.

Für die Handelsbilanz können Betriebe oft auf Erfahrungswerte zurückgreifen. Dagegen lässt sich eine Rückstellung in der Steuerbilanz erst bilden, wenn in der Betriebsprüfung ein Sachverhalt strittig und eine Steuernachzahlung wahrscheinlich ist. Diese puffert in manchen Fällen – etwa bei der Lohnsteuer – das Risiko etwas ab, indem sie den steuerpflichtigen Gewinn des jeweiligen Bilanzjahres senkt. Doch Rückstellungen sind nur in gewissen Grenzen und für bestimmte Steuerarten erlaubt. Die Geschäftsführung sollte dieses Thema daher immer mit der Steuerberatungskanzlei besprechen. Dabei ist auch zu klären, in welchem Jahr die Buchung einer in der Betriebsprüfung festgesetzten Steuernachzahlung erfolgen muss.

Steuernachzahlung berechnen: Warum muss man Steuer nachzahlen?

Eine drohende Steuernachzahlung infolge einer Betriebsprüfung zu berechnen und die richtige Buchung vorzunehmen, ist schwierig. Kaum ein Unternehmen kann abschätzen, wie hoch die Nachzahlung der geprüften Steuer ausfällt. Fakt ist: Steuern nachzahlen müssen die meisten Unternehmen, denen das Finanzamt in die Bücher schaut. Die Zahl der Betriebsprüfungen ist zwar seit Jahren rückläufig. Doch die Steuernachzahlungen und deren Verzinsung stiegen 2021 – besonders bei ganz kleinen sowie großen Unternehmen. Warum aber muss man die Steuer nachzahlen und warum fällt sie so hoch aus? Ein Grund: In den Jahren vor der Pandemie verbuchten viele Firmen zwar Umsatzzuwächse, Vorauszahlungen wurden aber nicht immer angepasst. Zur absehbaren Steuernachzahlung inklusive Zins, die sich mit Hilfe von Umsatzzahlen, Kosten und den Steuertabellen berechnen lässt, kommt noch eine unkalkulierbare Komponente: Die Steuernachzahlung nach einer Betriebsprüfung – bilanzierende Unternehmen müssen dafür eine Rückstellung bilden und buchen.

Diese kann in manchen Fällen – etwa bei einer Nachzahlung von Lohnsteuer nach einer Betriebsprüfung – Firmen etwas entlasten, weil es den steuerpflichtigen Gewinn des entsprechenden Steuerjahres senkt. Dagegen bleibt Selbstständigen und Kleinunternehmern mit Einnahmen-Überschuss-Rechnung nur die rechtzeitige finanzielle Vorsorge. Nur so können sie unerwartete Belastungen wie eine Steuernachzahlung nach einer Betriebsprüfung stemmen.

Wann ist eine Nachzahlung bei der Steuer zu erwarten?

Zugegeben: Eine Steuernachzahlung nach einer Betriebsprüfung trifft nicht alle Unternehmen. Nur Großbetriebe werden regelmäßig geprüft. Doch wer zufällig oder wegen steuerlicher Ungereimtheiten auf der Prüfliste des Finanzamts landet, muss oft Steuern nachzahlen. Die Höhe einer drohenden Steuernachzahlung infolge einer Betriebsprüfung zu berechnen, ist schwer, die Buchung einer gewinnmindernden Rückstellung nur bilanzierenden Unternehmen vorbehalten. Und nur wer für diesen Fall genug finanzielle Mittel zurückgelegt hat, kann die Nachzahlung der Steuer stemmen. Zusätzlich zur Steuernachzahlung nach der Betriebsprüfung berechnen Finanzämter oft noch einen Zins. Durchschnittlich addierten sich die Steuernachzahlungen plus Verzinsung im Jahr 2021 – je nach Unternehmensgröße – auf Beträge von rund 27.700 bis 300.000 Euro. Wann aber ist eine Nachzahlung der Steuer wahrscheinlich und warum muss man Steuer nachzahlen? Wer fehlerhafte Steuererklärungen einreicht oder Abgabetermine verpasst, muss mit einer Betriebsprüfung rechnen, die oft mit einer Steuernachzahlung endet – Finanzämter berechnen diese schnell, Betroffene müssen umgehend zahlen und buchen.

Steuernachzahlung inklusive Zins belastet gerade kleine Firmen

Die Steuerstatistik des Bundesfinanzministeriums zeigt, dass Kleinstbetriebe besonders durch Steuernachzahlungen und Verzinsung belastet werden. 2021 belief sich ihre durchschnittliche Steuernachzahlung nach einer Betriebsprüfung auf 27.455 Euro – für viele über die Hälfte des Jahresumsatzes. In der Summe addierte sich diese Nachzahlung der Steuer durch kleinste Unternehmen – meistens Einkommen- und Umsatz- sowie teilweise auch Gewerbesteuer – auf 1,3 Milliarden Euro. Betroffene mögen mit der Frage hadern, warum man die Steuer nun konkret nachzahlen muss. Aber Fakt bleibt: Die Steuernachzahlung ist – auch nach einer Betriebsprüfung – umgehend zu leisten und zu buchen. Deshalb sollten Firmenchefinnen und Firmenchefs mithilfe der Steuerberatungskanzlei immer Vorsorge treffen: Also eine mögliche Steuernachzahlung berechnen oder schätzen sowie Rücklagen bilden, um festgesetzte Steuern nachzahlen zu können. Hinzu kommt, dass Finanzämter meistens noch einen Zins berechnen, den sie zusätzlich zur Steuernachzahlung einfordern. Die Buchung einer Rückstellung, um eine Steuernachzahlung infolge einer Betriebsprüfung möglicherweise gewinnmindernd anzusetzen, bleibt jedoch Unternehmen vorbehalten, die eine Bilanz erstellen.

Rückstellung für Steuernachzahlung nach Betriebsprüfung bilden

Bilanzierende Unternehmen müssen ungewisse Verbindlichkeiten, die bis zum Bilanzstichtag entstanden sind, gewinnmindernd ansetzen und Rückstellungen bilden. Auch eine absehbare Steuernachzahlung aufgrund einer laufenden Betriebsprüfung ist als Buchung im jeweiligen Steuerentstehungsjahr zu berücksichtigen. Dies schreibt das Handelsrecht vor, und grundsätzlich folgt die Steuerbilanz der Handelsbilanz. Doch Vorsicht: Nur wenn eine Steuernachzahlung nach einer Betriebsprüfung wahrscheinlich ist, müssen Unternehmen eine Rückstellung bilden und buchen. Eine Prüfungsanordnung des Finanzamts allein reicht dafür nicht aus. Denn niemand weiß, ob im konkreten Fall Steuern nachzuzahlen sind. Die Buchung einer Rückstellung ist laut Rechtsprechung erst vorzunehmen, wenn die Betriebsprüfung bereits läuft und steuerliche Sachverhalte strittig sind. Dann muss das Unternehmen ernsthaft von einer Steuernachzahlung ausgehen und darf ihre Höhe berechnen oder zum Bilanzstichtag schätzen. Dasselbe gilt, wenn Steuernachzahlungen plus Verzinsung durch anhängige Verfahren vor den Finanzgerichten zu erwarten sind.

Die Steuerberatungskanzlei beantwortet Fragen zur Bildung und Buchung der Rückstellung für eine voraussichtliche Steuernachzahlung nach einer Betriebsprüfung. Besonders die Höhe der Rückstellung zur Nachzahlung der Steuer sollten Unternehmerinnen und Unternehmer mit Fachleuten besprechen. Je nach Steuerart sind außerdem einige Besonderheiten zu beachten. Handels- und Steuerbilanz folgen nämlich nicht immer den gleichen Regeln. Obwohl Körperschaft- und Gewerbesteuern nicht abzugsfähig sind, müssen Unternehmen für die Nachzahlung dieser Steuern eine Rückstellung ausweisen. Diese mindern zwar handelsrechtlich den Bilanzgewinn, sind aber zur Ermittlung des steuerlichen Ergebnisses außerbilanziell wieder hinzurechnen. Die Rückstellung senkt bei diesen beiden Steuerarten also nicht den steuerpflichtigen Gewinn.

Steuernachzahlung buchen: Wann ist eine Rückstellung erlaubt?

Warum man Steuer nachzahlen muss, darüber lässt sich trefflich streiten. Bilanzierende Unternehmen dürfen die fällige Nachzahlung der Steuer aber zumindest in manchen Fällen gewinnmindernd ansetzen. Für betriebliche Steuerschulden müssen sie ebenso eine Rückstellung bilden und buchen wie für eine zu erwartende Steuernachzahlung nach einer Betriebsprüfung – plus Zins wohlgemerkt. Die Buchung der Steuernachzahlung infolge einer Betriebsprüfung kann – nach Auffassung der Finanzverwaltung – ebenfalls den Gewinn des jeweiligen Abschlussjahres mindern. Dies gilt zumindest für nachzuzahlende Lohnsteuer- und Umsatzsteuerbeträge, die Betriebsprüfer festsetzen. Die entsprechende Buchung lautet: Aufwandskonto an Rückstellungen. Diese Bildung und Buchung von Rückstellungen, etwa für eine Steuernachzahlung nach einer Betriebsprüfung, ist aber nur bilanzierenden Unternehmen erlaubt. Zudem sind Rückstellungen lediglich für die Nachzahlung folgender Steuern zulässig:

- Körperschaftsteuer,

- Umsatzsteuer,

- Gewerbesteuer,

- Lohnsteuer sowie

- Mehrsteuern nach einer Außenprüfung.

Steuerberater schätzen oder berechnen die Steuernachzahlung

Müssen Gewerbetreibende Steuern nachzahlen, betrifft das oft die Einkommensteuer. Doch für diese Steuerart sowie den darauf entfallenden Solidaritätszuschlag lassen sich keine Rückstellungen bilden. Steuerpflichtig ist nämlich der Unternehmer oder die Unternehmerin als natürliche Person, nicht das Unternehmen. Rückstellungen lassen sich grundsätzlich nur für die oben genannten Steuerarten bilden. Als Rückstellung in der Bilanz weisen Firmen Beträge aus, die sie dem Finanzamt schulden: ausstehende Steuerbeträge für das abgelaufene Geschäftsjahr ebenso wie eine wahrscheinliche Steuernachzahlung durch eine laufende Betriebsprüfung. Weil die Höhe der Steuernachzahlung noch nicht feststeht, müssen Unternehmen schätzen, wenn sie die Buchung der Rückstellung zum Bilanzstichtag vornehmen. Exakt lassen sich Steuernachzahlungen inklusive Verzinsung im Vorfeld nämlich nicht berechnen. Die Geschäftsführung sollte deshalb eine Steuerberatungskanzlei hinzuziehen. Denn aus Vorsicht eine hohe Rückstellung für eine mögliche Steuernachzahlung nach der Betriebsprüfung zu bilden und zu buchen, ist riskant. Häufig prüft das Finanzamt dann umso genauer.

Zudem wissen Steuerberater und Steuerberaterin, worauf beim Erstellen der Handels- sowie der Steuerbilanz zu achten ist. Unter anderem sind Besonderheiten bei den Ertragsteuern zu beachten: Der Aufwand aus der Rückstellungsbildung von Körperschafts- und Gewerbesteuer ist in der Steuerbilanz nämlich außerbilanziell wieder hinzuzurechnen.

Flexibel und zuverlässig: Alle Arbeitsschritte im Rechnungswesen erleichtert Ihnen die leistungsstarke DATEV-Software rund um die Buchführung.

Betriebsprüfung: Zeitpunkt der Buchung der Steuernachzahlung

Endet eine Außenprüfung mit einer Steuernachzahlung, bedeutet dies meistens eine finanzielle Belastung. Zu fragen, warum man die Steuer nachzahlen muss, ist müßig. Bilden Unternehmen aber eine Rückstellung für die Steuernachzahlung, können sie die Buchung des Aufwands – für manche Steuerarten – vorziehen, obwohl die Betriebsprüfung andauert. Diese Rückstellung wirkt wie ein zinsloser Kredit: Es fließen noch keine Gelder zur Nachzahlung der Steuer ab, während Unternehmen die per Betriebsprüfung drohende Steuernachzahlung – plus Zins – berechnen und aufwandswirksam buchen. Doch wann müssen sie eine Rückstellung für Steuernachzahlungen samt Verzinsung bilden? Für den Zeitpunkt der Buchung ist zu unterscheiden, ob die Steuernachzahlung nach einer Betriebsprüfung oder Fahndungsprüfung droht. Bislang ist nur die bilanzielle Behandlung von Steuernachzahlungen und Verzinsung infolge einer Steuerhinterziehung abschließend geklärt. Nach einer Außenprüfung gilt: Zu welchem Zeitpunkt eine Nachforderung der Steuer – die sich nicht aus einer Steuerhinterziehung ergibt – zu berücksichtigen ist, bleibt strittig. Ein anhängiges Verfahren beim Bundesfinanzhof (BFH) könnte Klarheit bringen (XIR19/21).

- Betriebsprüfung: Eine Rückstellung für die erwartete Steuernachzahlung ist in der Bilanz des Jahres auszuweisen, in dem sie wirtschaftlich verursacht wurde. Diese Auffassung vertreten die Finanzverwaltung und der III. Senat des BFH. Dagegen halten der I. Senat sowie das Finanzgericht Münster dies nur für rechtens, wenn Unternehmen schon bei der Bilanzaufstellung mit einer Nachzahlung der Steuer rechnen mussten. Andernfalls sei die Buchung einer Rückstellung für eine Steuernachzahlung erst nach der Betriebsprüfung zulässig – also in dem Bilanzjahr, in dem der Fiskus den Sachverhalt aufgreift.

- Steuerfahndung: Rückstellungen für Mehrsteuern sind in dem Jahr zu bilden, in dem Unternehmen mit der Aufdeckung der Steuerhinterziehung ernsthaft rechnen müssen. Dies ist der Fall, wenn die Prüferinnen und Prüfer eine bestimmte Sachbehandlung beanstanden. Die Buchung erfolgt auf das Konto „Steuernachzahlungen Vorjahre“, die Gegenbuchung auf das Konto „Sonstige Rückstellungen“.

Hinterziehung: Steuernachzahlung nach Betriebsprüfung buchen

Ähnliches gilt bei der Lohnsteuerhinterziehung durch Arbeitgeber. Unternehmen dürfen eine drohende Steuernachzahlung erst dann berechnen und zurückstellen, wenn sie ernsthaft mit einer Haftungsinanspruchnahme rechnen müssen. Oft ist die Fahndung dann schon im Haus, eine Nachzahlung der Steuer sehr wahrscheinlich. Im Unterschied dazu sind Rückstellungen für nachzuzahlende Sozialversicherungsbeiträge bereits im Jahr ihrer Entstehung zu bilden. Generell gilt: Eine Rückstellung ist immer aufzulösen und die Buchung anzupassen, sobald die Höhe von Steuernachzahlung und Zins nach Abschluss der Betriebsprüfung feststeht. Die Verzinsung ist bei Steuernachzahlungen immer zu beachten. Außerdem müssen Firmen die Steuern umgehend nachzahlen.

- War die Rückstellung höher als die in der Betriebsprüfung festgesetzte Steuernachzahlung, buchen Unternehmen die Differenz als sonstigen betrieblichen Ertrag.

- Übersteigt die Steuernachzahlung nach der Betriebsprüfung den zurückgestellten Betrag, erfolgt eine Buchung als sonstiger betrieblicher Aufwand.

Buchung für Steuernachzahlung nach Betriebsprüfung anpassen

Nach Abschluss einer Betriebsprüfung berechnen Finanzämter die fällige Steuernachzahlung – Unternehmen müssen die Rückstellung auflösen und die Buchung anpassen. Weil sich oft Steuerbescheide mehrerer Jahre ändern, sind Kapitalangleichungsbuchungen nötig, damit die Bilanzzahlen wieder stimmen. Der Prüfungsbericht enthält die zu korrigierenden Positionen. Unternehmen, die selbst buchen, sollten ihre Steuerberatungskanzlei einschalten, um offene Fragen zu klären. Empfehlenswert ist außerdem, dass die Fachleute die Ergebnisse der Betriebsprüfung samt fälliger Steuernachzahlungen sowie der Verzinsung kontrollieren. Sie wissen, welche Buchung anzupassen ist, um den Bilanzzusammenhang zu wahren. Und sie können gegebenenfalls Einspruch gegen einen fragwürdigen Steuerbescheid einlegen. Wehren sich Unternehmen erfolgreich gegen eine Steuernachzahlung nach einer Betriebsprüfung, ist die Rückstellung aufzulösen und die Buchung zu korrigieren. Müssen sie bei der Steuernachzahlung weniger Steuern und Zins nachzahlen als zunächst kalkuliert, erhöht sich der Bilanzgewinn um den Differenzbetrag. Hier gilt:

- Die Rückstellung für eine Steuernachzahlung infolge einer Betriebsprüfung ist gewinnerhöhend in dem Geschäftsjahr aufzulösen, in dem sie gebildet wurde. Nicht erst in dem Jahr, in dem das Unternehmen Recht bekommt.

- Firmen sollten dies bei der Buchung beachten, sonst wird die nächste Betriebsprüfung teuer: Haben sie die Rückstellung nicht oder zu spät aufgelöst, kommen zur Steuernachzahlung noch hohe Zinsen hinzu.

Rückstellung für Kosten einer Betriebsprüfung buchen

Nach jeder Betriebsprüfung droht das Risiko einer Steuernachzahlung, die meistens teuer und schwierig zu berechnen ist – mehr als eine Buchung ist zu korrigieren. Auch die Betriebsprüfung selbst verursacht Kosten – sogar, wenn Finanzämter keine Steuernachzahlung plus Zins berechnen, die Unternehmen dann buchen müssten. Zum Aufwand gehören Ausgaben für Raummiete, technische Ausstattung, Auskunftspersonen sowie Steuer- und Rechtsberatung. Spätestens wenn die Prüfungsanordnung ins Haus flattert, müssen Unternehmen für diese Kosten der Betriebsprüfung eine gewinnmindernde Rückstellung bilden. Wie bei der Buchung einer Rückstellung für erwartete Steuernachzahlungen – plus Verzinsung – infolge der Betriebsprüfung ist es auch bei Rückstellungen für Prüfungskosten wichtig, sich mit der Steuerberatungskanzlei abzustimmen. Es sind nämlich nur Kosten einzubeziehen, die in unmittelbarem Zusammenhang mit der Prüfung stehen. Allgemeine Verwaltungskosten, die sowieso zu tragen wären, lassen sich nicht zurückstellen. Auch für die Berechnung und Bewertung der Rückstellungen braucht es fachliche Hilfe, weil für Steuer- und Handelsbilanz unterschiedliche Spielregeln gelten.

Vorteil Großbetriebe: Rückstellung für künftige Betriebsprüfung

Für die Bildung und Buchung einer Rückstellung – auch für eine drohende Steuernachzahlung nach einer Betriebsprüfung – gilt: Unternehmen müssen fest mit der Inanspruchnahme seitens des Finanzamts rechnen, nur Höhe und Zeitpunkt der Zahlung sind noch ungewiss. Allein auf den Verdacht hin, dass eine Zahlung droht, dürfen Unternehmen keine gewinnmindernde Rückstellung berechnen und buchen – weder für eine Steuernachzahlung noch für die Kosten der Betriebsprüfung. Das heißt konkret: Der Fiskus erkennt eine Rückstellung für die Kosten einer Betriebsprüfung erst nach Erlass der Prüfungsanordnung an. Eine Ausnahme bilden nur Großbetriebe. Weil sie – im Unterschied zu kleinen und mittleren Unternehmen – lückenlos vom Finanzamt geprüft werden, müssen sie die Rückstellung vorab bilden: noch bevor die Behörde den Besuch ankündigt. Stellen Finanzbeamte oder -beamtinnen bei der Prüfung dann Mängel fest, ist laut Rechtsprechung eine Nachzahlung der Steuer wahrscheinlich. Damit ist auch die Bildung und Buchung einer Rückstellung für die Steuernachzahlung plus Zins nach der Betriebsprüfung Pflicht.

Verzinsung: Gesetzgeber senkte Zins für Steuernachzahlungen

Die Verzinsung von Steuernachzahlungen belastet die Liquidität der Betroffenen zusätzlich – besonders bei kleinen Betrieben, die für eine Steuernachzahlung infolge einer Betriebsprüfung meist keine gewinnmindernde Rückstellung bilden und buchen dürfen. Sie müssen nicht nur die geschuldeten Steuern nachzahlen, sondern auch einen Zins von 0,15 Prozent pro Monat. Der Zinslauf beginnt 15 Monate nach Ablauf des Wirtschaftsjahres, für das die Finanzbeamtinnen und -beamten die Steuernachzahlung berechnen und einfordern. Sobald die Steuerfestsetzung wirksam wird, ist dann kein weiterer Zins für die Steuernachzahlung mehr zu entrichten. Dieser Zinssatz gilt sowohl für eine Nachzahlung der Steuer als auch für Steuererstattungen ab dem Jahr 2019. Zuvor berechneten die Finanzämter für eine Steuernachzahlung noch einen Zins von 0,5 Prozent pro Monat. Bilanzierende Unternehmen müssen in einigen Fällen auch den Zins, der auf die Steuernachzahlung fällig wird, gewinnmindernd ansetzen. Die entsprechende Rückstellung darf aber nur die bis zu diesem Zeitpunkt entstandenen Zinsen umfassen. Die Steuerberatungskanzlei klärt offene Fragen.

Lösungen von Partnern, die Sie bei der Finanzplanung und beim Controlling unterstützen, finden Sie auf dem DATEV-Marktplatz.

adobe-stock---zerbor-1024x576.jpg)