Kabelbrand, Wasserrohrbruch, Hackerangriff – Betriebsunterbrechungen haben viele Ursachen. Deshalb fürchten Unternehmerinnen und Unternehmer zu Recht einmalige und fortlaufende Kosten, die selbst eine kleine oder mittlere Betriebsunterbrechung auslöst. Wie teuer beispielsweise Streiks bei Zulieferern sein können, zeigt der einwöchige Ausfall zweier VW-Werke – geschätzt 100 Millionen Euro Schaden. Ein Betriebsunterbrechungsschaden kann ruinös sein. Denn trotz Betriebsunterbrechung müssen Zahlungen weiterlaufen, denen keine Einnahmen gegenüberstehen, etwa durch die Lohnfortzahlung für die Beschäftigten. Eine Betriebsunterbrechungsversicherung kann helfen, die finanziellen Folgen der Betriebsunterbrechung abzufedern. Trotzdem leisten sich nur wenige Mittelständler eine solche Versicherung, obwohl die Kosten dafür in der Regel als Betriebsausgaben gelten. Daher sollten produzierende Unternehmen sowie Gewerbetreibende, Dienstleister oder Freiberuflerinnen nicht nur prüfen, wie sich Risiken durch eine Betriebsunterbrechung organisatorisch minimieren lassen. Sie sollten auch im individuellen Fall mit Fachleuten klären, was eine realistische Betriebsunterbrechung ist, welchen Schutz ihr Unternehmen braucht und welche steuerliche oder versicherungsrechtliche Definition eventuell bei der Abdeckung eine Rolle spielt.

Eine Betriebsunterbrechung gilt als wichtigstes Risiko

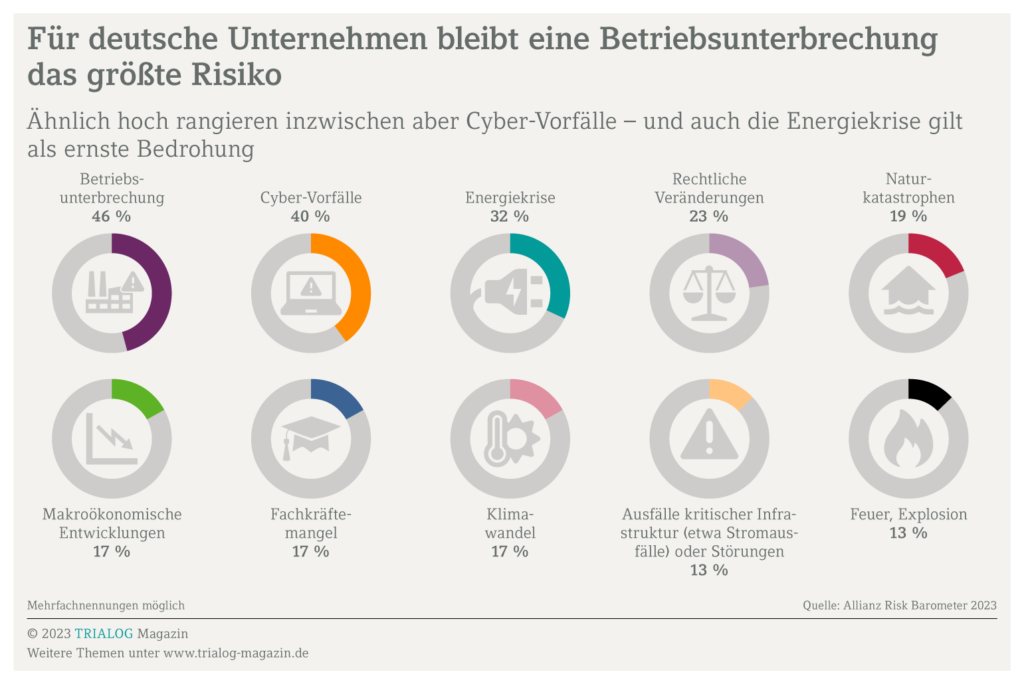

Unternehmerinnen und Unternehmer hierzulande sind besorgt über eine drohende Energiekrise oder einen eventuellen Cyber-Angriff. Doch als größte Gefahr für ihren Betrieb sehen sie allgemein das Risiko einer Betriebsunterbrechung. 46 Prozent der für das Allianz Risk Barometer befragten Makler, Risikoberaterinnen und Schadenmanager bezeichnen sie als Topthema. Zwar hat sich dieser Anteil gegenüber dem Jahr 2022 reduziert, die Betriebsunterbrechung landete damals mit 55 Prozent auf Platz Eins. Allerdings erscheinen durch den Krieg in der Ukraine und die damit verbundenen Effekte – mehr Cyber-Angriffe sowie womöglich nicht gesicherte Strom- und Gasversorgung – diese Risiken plötzlich konkreter als früher, was sich im Umfrageergebnis niederschlägt. Zudem steht hinter der Furcht vor einer Energiekrise oder einem Cyber-Angriff immer auch die Angst, dadurch könnte ein Betriebsunterbrechungsschaden entstehen. Selbst fortlaufende Kosten für eine kleine oder mittlere Betriebsunterbrechung erreichen inklusive Lohnfortzahlung leicht Millionensummen. Deshalb wächst die Bedeutung einer Betriebsunterbrechungsversicherung – ohne sie könnten Mittelständler die Kosten im Schadensfall kaum aushalten.

Versicherung hat ihre Definition von Betriebsunterbrechung

Nicht alles, was den Betrieb unterbricht, ist eine Betriebsunterbrechung. Für eine Betriebsunterbrechungsversicherung dient die Definition von Betriebsunterbrechung der Klärung, wann die Police greift und was die Versicherung an Kosten abdeckt. Aus Sicht von Wirtschaftsfachleuten ist eine Betriebsunterbrechung eine Verhinderung, Beeinträchtigung oder Störung des Arbeitsablaufs im Betrieb, mit der dann ein Betriebsunterbrechungsschaden einhergehen kann. Auslöser dafür sind plötzliche und unerwartete Ereignisse wie etwa Feuer, Hagel oder andere Vorfälle. Bei einer Betriebsunterbrechung stehen wichtige, für den normalen Betrieb benötigte Anwendungen, IT-Infrastrukturen, Netzwerkverbindungen oder Services ungeplant nicht mehr zur Verfügung. Der Betrieb eines Unternehmens oder einer Organisation wird so ganz oder teilweise unterbrochen.

In der Regel zieht eine Betriebsunterbrechung gemäß versicherungsrechtlicher Definition einen wirtschaftlichen Schaden nach sich. Es können etwa keine Produkte mehr ausgeliefert oder Bestellungen entgegengenommen werden. Projekte verzögern sich, zugesagte Termine sind nicht zu halten. Ein Betriebsunterbrechungsschaden kann dadurch auch bei zuliefernden, abnehmenden oder verbundenen Unternehmen entstehen. Fortlaufende Kosten etwa für die Lohnfortzahlung laufen ebenfalls weiter – eine kleine oder mittlere Betriebsunterbrechung kann so einen hohen Betriebsunterbrechungsschaden verursachen. Die entsprechenden Policen werden deshalb zuweilen auch als Ertragsschadenversicherung und als Betriebs- oder Ertragsausfallversicherung bezeichnet.

Die genaue Definition für eine Versicherung kann mit Blick auf die steuerliche Absetzbarkeit der Kosten für die Betriebsunterbrechungsversicherung von Belang sein, aber auch hinsichtlich Aufwendungen für einen Betriebsunterbrechungsschaden als Betriebsausgaben. Die Details kennt die Steuerberaterin oder der Steuerberater.

Zur steuerlichen Definition: Was ist eine Betriebsunterbrechung?

Hinsichtlich steuerlicher Sachverhalte wie etwa Liebhaberei oder dem möglichen Ruhen der Gewerbesteuerpflicht kann es sinnvoll sein, mit der Steuerberatungskanzlei zu klären, was aus steuerrechtlicher Sicht als Betriebsunterbrechung oder Betriebsaufgabe gilt. Ohne erklärte Betriebsaufgabe gemäß §16 Einkommensteuergesetz (EStG) ist eine Verpachtung steuerlich lediglich eine Betriebsunterbrechung, meint der Bundesfinanzhof (BFH). Auch die Einstellung des Betriebs kann steuerrechtlich zweideutig sein, also sowohl eine Betriebsunterbrechung wie der Beginn einer allmählichen Abwicklung oder Betriebsaufgabe. Selbst nach bis zu 25 Jahren kann noch von einer Betriebsunterbrechung ausgegangen werden, so der BFH (Az.:VIIIB43/97). Bei jeder großen Veränderung ihrer Geschäftstätigkeit auch in einzelnen Geschäftsbereichen sollten Unternehmerinnen und Unternehmer deshalb Rücksprache mit der Steuerberatungskanzlei halten, beispielsweise zur steuerlichen Behandlung von Stillen Reserven bei einer Betriebsunterbrechung.

Ursachen für Betriebsunterbrechungsschaden minimieren

Die möglichen Ursachen für eine Betriebsunterbrechung und dadurch entstehende, eventuell fortlaufende Kosten können im Unternehmen selbst liegen oder von außen einwirken. Als häufig gelten unter Fachleuten etwa Ausfälle aufgrund von technischen Störungen, durch die Maschinen nicht funktionieren oder fehlerhaft arbeiten. Weitere häufige Ursachen für eine Betriebsunterbrechung und einen entsprechenden Betriebsunterbrechungsschaden sind

- Unwetter und Naturkatastrophen, beispielsweise Sturm, Überschwemmung, Erdbeben,

- Unfälle, menschliches Versagen, Feuer, Explosion, Chemieunfälle,

- Ausfälle von elektronischen Anlagen, IT-Systemen, Produktionsanlagen, Maschinen und eine damit verbundene Fehlproduktion.

Unternehmerinnen und Unternehmer sollten zunächst eventuelle Ursachen für einen Betriebsunterbrechungsschaden beseitigen und zunächst jedes mögliche Risiko für eine kleine, mittlere oder große Betriebsunterbrechung für ihr Unternehmen kritisch hinterfragen. Erst dann sollten sie sich konkret mit dem Thema Betriebsunterbrechungsversicherung befassen, etwa mit den damit verbundenen Kosten oder der Deklaration von Aufwänden für eine Versicherung für den Fall der Betriebsunterbrechung als Betriebsausgaben. Wichtig ist, langfristig wirksame Gegenmaßnahmen zu treffen. Dazu gehören etwa smarte Lösungen gegen einen Stromausfall oder größere Beschädigungen im Betrieb. Aber auch ausreichende Sicherheitsunterweisungen sowie gegebenenfalls -trainings für die Fahrerinnen und Fahrer von Firmenfahrzeugen. Und natürlich ein effektiver Schutz vor Cyber-Angriffen.

Versicherung für den Fall der Betriebsunterbrechung ist sinnvoll

Durch Vorsorge lässt sich so mancher Betriebsunterbrechungsschaden verhindern, aber ganz auszuschließen ist eine Betriebsunterbrechung trotz bester Vorkehrungen nicht. Daher sollten Unternehmerinnen und Unternehmer eine vernünftige Betriebsunterbrechungsversicherung abzuschließen – tritt ein Betriebsunterbrechungsschaden ein, lassen sich die Kosten sonst vermutlich nicht stemmen. Oft braucht es Monate, um beispielsweise eingestürzte Hallen oder ausgebrannte Hotels wieder aufzubauen. Auf solche Sachschäden entfällt laut Gesamtverband der Deutschen Versicherungswirtschaft (GDV) gut die Hälfte (55 Prozent) der von Industrieversicherern 2021 gezahlten 870 Millionen Euro. Den Rest verursachten entgangene Erlöse, weil betroffene Firmen ihre Kunden nicht beliefern konnten oder Gäste fernblieben. Im Fall einer abgebrannten Produktions- und Lagerhalle eines einzelnen vom GDV als Beispiel genannten metallverarbeitenden Betriebs resultierten 60 Prozent des Gesamtschadens von 200 Millionen Euro aus den Folgekosten. Eine Betriebshaftpflichtversicherung ist für Unternehmerinnen und Unternehmer ebenfalls sinnvoll – falls sie oder ihre Beschäftigten ungewollt Schäden bei Dritten und womöglich gar eine Betriebsunterbrechung und entsprechende Kosten verursachen.

Was deckt eine Betriebsunterbrechungsversicherung ab?

Experten betrachten eine Betriebsunterbrechungsversicherung – auch Ertragsunterbrechungs- oder -ausfallversicherung genannt – als wichtig für Unternehmen, da diese Versicherung im Fall einer Betriebsunterbrechung die Firma zumindest in gewissem Umfang davon entlasten kann, hohe fortlaufende Kosten zu tragen. Ein Betriebsunterbrechungsschaden kann höchst vielfältig und kostspielig sein. Daher ist vor dem Vertragsabschluss eine wichtige Frage an Fachleute: Was deckt eine Betriebsunterbrechungsversicherung ab und was ist im konkreten Fall sinnvoll? Wie bei anderen Betriebs- oder Industrieversicherungspolicen auch, können Unternehmerinnen und Unternehmer einzelne Gefahren absichern lassen. Dazu zählen bei der Betriebsunterbrechungsversicherung die Kosten für Schäden durch:

- Feuer

- Leitungswasser

- Einbruchdiebstahl

- Sturm/Hagel

- unbekannte Gefahren

- Elementargefahren (bspw. Überschwemmungen und Erdbeben)

- Böswillige Beschädigung

- Verbundene Mehrkosten durch beispielsweise Überstunden und Schichtarbeit

Möglich ist auch per Betriebsunterbrechungsversicherung auf All-Risk-Basis eine Abdeckung aller nur denkbaren Schäden. Die Police kommt für Schäden auf, wenn der Betrieb aufgrund einer versicherten Gefahr geschlossen werden muss. Abgedeckt sind dann nicht nur laufende Kosten der Betriebsunterbrechung, wie etwa Mietzahlungen und Lohnkosten, sondern auch entgangene Gewinne. Abstufen lässt sich so eine Absicherung außerdem für eine kleine, mittlere oder große Betriebsunterbrechung.

Betriebsunterbrechungsversicherung mit Fachleuten gut prüfen

Vor Abschluss einer Betriebsunterbrechungsversicherung sollten Unternehmerinnen und Unternehmer mit ihrer Rechtsanwältin oder ihrem Rechtsanwalt im Detail klären, ob mit der Versicherung für den Fall einer Betriebsunterbrechung tatsächlich die Kosten für jedes der individuell relevanten Risiken vertraglich abgesichert sind und die entsprechende Definition im Vertrag dahingehend klar ist, dass die Assekuranz beim Betriebsunterbrechungsschaden wirklich zahlt. Das ist wichtig, um nicht am Ende leer auszugehen – wie es beispielsweise zu Beginn der Corona-Pandemie vielen Unternehmen passiert ist. Hier spielt der Unterschied zwischen Betriebsunterbrechung und Betriebsschließung eine entscheidende Rolle. Über das damit verbundene Risiko und mögliche Kosten sollten Unternehmerinnen und Unternehmer mit ihrer Rechtsanwaltskanzlei sprechen. Auch eine bereits abgeschlossene Betriebsunterbrechungsversicherung sollten sie regelmäßig darauf prüfen, ob der Vertrag noch alle relevanten Risiken und Niederlassungen umfasst.

Zu klären wäre mit Rechts- und Steuerfachleuten zudem, ob eine Betriebsunterbrechungsversicherung finanziell ausreichend bemessen ist. So warnt die Allianz Versicherung vor einer Unterversicherung durch die hohe Inflation, die Sach- und Bauschäden bei einer Betriebsunterbrechung betrifft. Selbst eine kleine oder mittlere Betriebsunterbrechung kann dazu führen, dass nicht nur fortlaufende Kosten zu tragen sind, sondern sich Ausgaben für verspätet oder als Ersatz besorgte Materialien plötzlich zu unerwarteten Belastungen summieren. Versorgungsengpässe und längere Lieferzeiten treiben einen Betriebsunterbrechungsschaden schnell massiv in die Höhe. Unternehmerinnen und Unternehmer sollten deshalb mit Blick auf eine Versicherung für den Fall einer Betriebsunterbrechung auch regelmäßig die Frage einer möglichen Unterversicherung prüfen. Mit Fachleuten sollten sie kalkulieren, welchen Schadenumfang sie für welche Dauer – Haftzeit genannt – der Leistung unbedingt abschließen sollten. Auch nach diesen Faktoren bemisst sich die Höhe des Versicherungsbeitrags.

Trend- und Spezial-Policen für Betriebsunterbrechung wählen?

Wer bereits eine Versicherung für den Fall einer Betriebsunterbrechung hat, sollte klären, was diese Betriebsunterbrechungsversicherung abdeckt, wieviel sie leistet und ob sie angepasst werden muss. Wer erst eine Police abschließen will, sollte die Versicherungsbedingungen mit der Rechtsanwaltskanzlei genauestens studieren. Zu prüfen wäre außerdem, ob sich Trend-Produkte in Sachen Betriebsunterbrechung anbieten. Etwa eine Cyber-Police, spezielle Policen für Brandschäden, Maschinen- und technische Ausfälle oder die Transport-Betriebsunterbrechung. Für potenzielle Lücken ist ein zusätzlich möglicher Versicherungsschutz abzuchecken. Schäden durch Stromausfälle etwa sind selten versichert. Eine Kreditversicherung schützt vor Problemen nach einer durch Außenstände verursachten Betriebsunterbrechung und den damit einhergehenden Kosten. Auch die gute alte Rechtsschutzversicherung könnte bei einer Betriebsunterbrechung gute Dienste leisten. Wobei: Eben weil ein Betriebsunterbrechungsschaden in so hohem Maß unvorhersehbar geworden ist, geht der Trend zu sogenannten All-Risk-Policen, also umfassendem Schutz vor den Folgen und Kosten einer Betriebsunterbrechung. Damit wären Unternehmen bei der nächsten Pandemie oder einem sonstigen unerwarteten Ereignis wirklich abgesichert.

Auch Steuerfragen rund um eine Betriebsunterbrechung klären

Zu guter Letzt sollten Unternehmerinnen und Unternehmer mit der Steuerberaterin oder dem Steuerberater auch klären, wie die Kosten – und gegebenenfalls die Schadensregulierung – in der Betriebsunterbrechungsversicherung steuerlich zu behandeln sind. Da betrieblich veranlasst, sind die Kosten rund um eine Betriebsunterbrechung – ebenso wie die Ausgaben für eine Betriebsunterbrechungsversicherung – eigentlich eindeutig als Betriebsausgaben abzugsfähig und umgekehrt die Versicherungsleistungen als Betriebseinnahmen zu versteuern. Das gilt bei einem Betriebsunterbrechungsschaden aber nicht notwendigerweise für jedes abgesicherte Risiko. So sind laut Niedersächsischem Finanzgericht von einer GmbH gezahlte Prämien für eine Betriebsunterbrechungsversicherung, die das Erkrankungsrisiko der Geschäftsführer decken sollen, durchaus Betriebsausgaben. Anders ist das aber bei einem Einzelunternehmer oder einer Einzelunternehmerin. Krankheit oder Unfall würde in ihrem Fall als außerbetriebliches Risiko gelten. Betrifft die Versicherung solche Risiken, können die Aufwendungen allenfalls als Sonderausgaben nach §10 EStG berücksichtigt werden. Im Gegenzug sind eventuelle Versicherungsleistungen dann immerhin nicht steuerbar, urteilte der BFH in drei Fällen (Az.:VIIIR6/07 und VIIIR36/).

Wenn plötzlich der Rechner dunkel wird, das Netzwerk schweigt und man ein Angebot erhält, gegen einen „geringen Unkostenbeitrag“ wieder Zugriff auf die eigenen Daten zu erhalten, hat man sich wohl einen Virus eingefangen. Welche Arten von Angriffen es gibt, welche Schäden sie anrichten und wie sich Unternehmen davor schützen können, darum geht es in Folge #92 Cybercrime in Hörbar Steuern – Der DATEV-Podcast.