Verzögern sich Zahlungen von Kunden, wird es für viele Betriebe finanziell schnell eng. Wegen hoher Außenstände müssen sie dann schlimmstenfalls sogar Investitionen verschieben. Dabei existiert für das Problem offener Rechnungen eine gute Lösung: Aufgrund der Vorteile sollte das Factoring in jedem Unternehmen zu einem durchdachten Konzept für Finanzierung und Forderungsmanagement gehören. Die Erklärung ist einfach: Ein Betrieb verkauft offene Forderungen an einen Finanzdienstleister, den sogenannten Factor. Dieser überweist das Geld sofort und offeriert neben dem Inkasso möglicherweise Buchführung oder weitere Dienstleistungen. Das Unternehmen zahlt dafür eine Gebühr, ist so aber zusätzlich gegen den Verlust seiner Forderung abgesichert. Es gibt mehrere vertragliche Abstufungen – auch zugeschnitten auf kleine und mittlere Unternehmen (KMU). Gerade Firmen mit langen Zahlungszielen, ambitionierten Wachstumsplänen oder Kunden im Ausland sollten sich dem Thema unbedingt öffnen. Der Steuerberater oder die Steuerberaterin kann die genaue Definition von Factoring erklären und prüfen, welche Angebote im konkreten Fall interessant sind.

Bei der Finanzierung gewinnt das Factoring an Bedeutung

Die gängige Definition von Factoring macht deutlich, warum dies eine relativ günstige Alternative zur Finanzierung sei, inklusive Absicherung und Dienstleistung für den Kunden – auch bei Betrieben im Mittelstand. Wegen der Vorfinanzierung der Außenstände. Im europäischen Vergleich ist die Quote der im Verhältnis zum Bruttoinlandsprodukt so abgesicherten Umsätze hierzulande zwar noch gering. Allerdings stieg sie in Deutschland seit 2009 von vier Prozent auf mittlerweile 8,5 Prozent, so der Bundesverband Factoring für den Mittelstand (BFM). Der Grund für das wachsende Interesse der Unternehmen: Factoring-Gesellschaften erkennen – anders als Banken – Außenstände als Sicherheit an. Deshalb ist der Finanzierungszins laut BFM oft günstiger als bei anderen Fremdfinanzierungen, er liegt etwa im Bereich des Skonto. Unter anderem richten sich die Vertragskonditionen nach dem Risiko, dem Arbeitsaufwand sowie dem Volumen der angekauften Forderungen. Die häufig vergleichsweise niedrigen Kosten sind eine Erklärung dafür, warum kleine Unternehmen die Vorteile erkennen und es zunehmend als wichtiges Instrument der Finanzierung betrachten.

Factoring kann die Finanzlage von Unternehmen verbessern

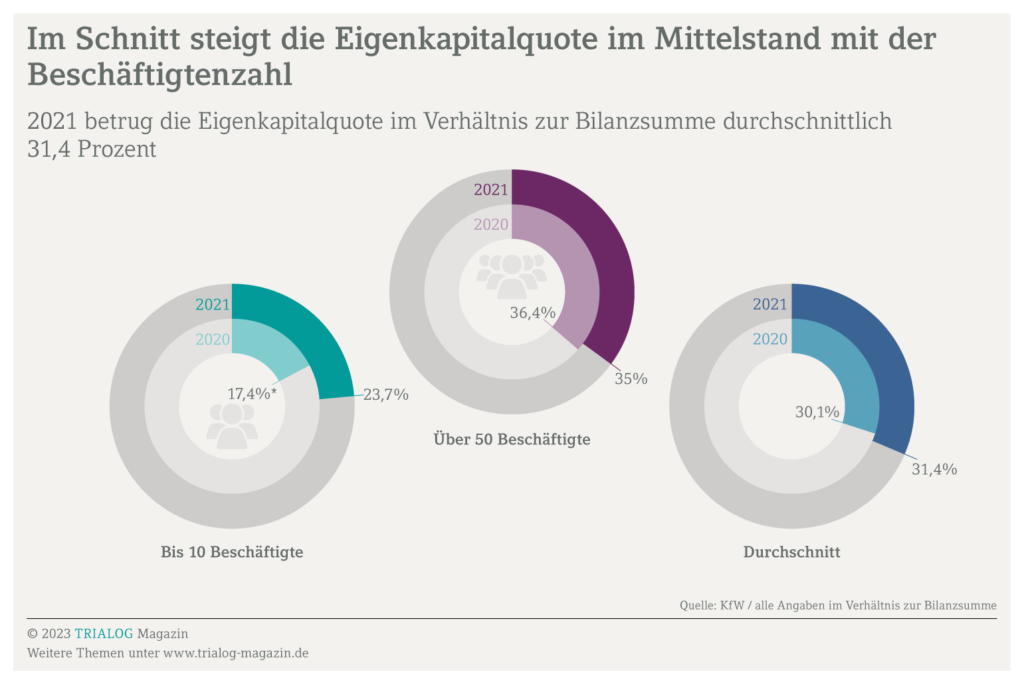

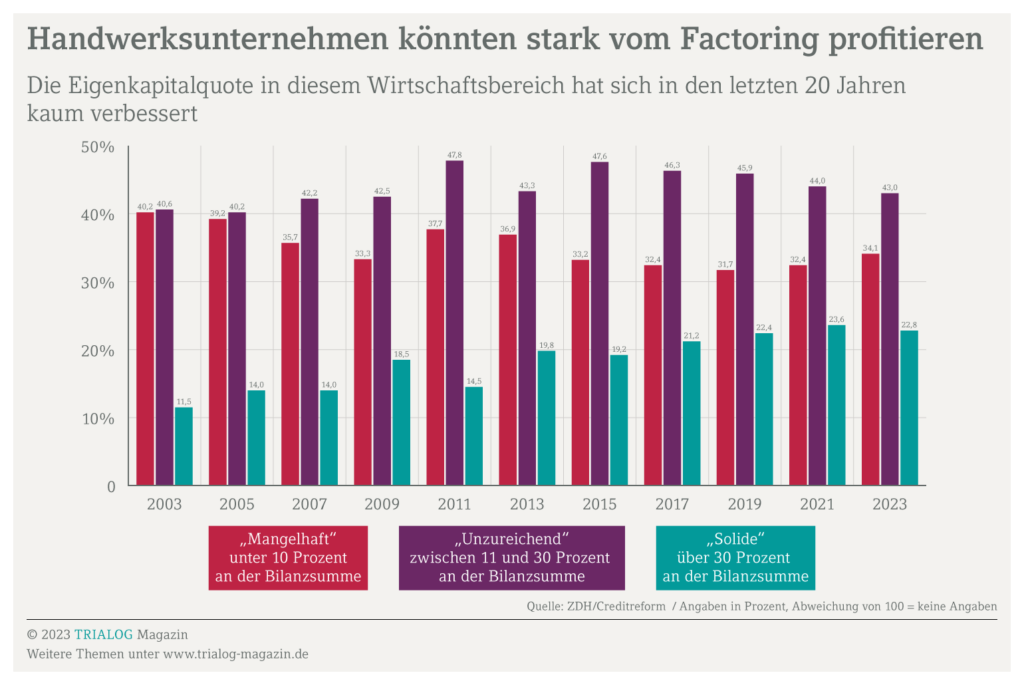

Die zweite Erklärung, warum Factoring an Bedeutung gewinnt, sind zusätzliche Vorteile für die Finanzierung. Es verschafft einem Unternehmen nämlich nicht nur günstiger Liquidität und sichert offene Forderungen ab. Im Vergleich mit Krediten hat es den weiteren Vorteil, dass es die Eigenkapitalquote verbessert. Mit der sieht es im Mittelstand insgesamt durchwachsen aus. Laut Creditreform hatte 2022 zwar gut jedes dritte Unternehmen (34,2 Prozent) eine solide Eigenkapitalquote von mindestens 30 Prozent. Das ist deutlich mehr als 2010. Allerdings sind mit 27,2 Prozent fast ebenso viele der befragten Mittelständler mit einer Eigenkapitalquote von unter zehn Prozent stark fremdfinanziert. Gerade im Handwerk sind die Eigenkapitalquoten laut Creditreform schlecht: 34,1 Prozent der Betriebe kommt nur auf maximal zehn Prozent Eigenkapitalquote.

Branchenunabhängig gilt unter Finanzierungsfachleuten die Faustregel: Je kleiner der Betrieb, desto niedriger erfahrungsgemäß die Eigenkapitalquote. Factoring löst für Unternehmen also nicht nur ein Problem bei der Finanzierung. Es verbessert durch die damit einhergehende Stärkung des Eigenkapitals zugleich die Startbedingungen auch für künftige Finanzierungen, insbesondere über Bankkredite. Das rechtfertigt ebenfalls die Definition von Factoring als eines der potenziell wichtigsten Finanzierungsinstrumente im Mittelstand. Firmenchefinnen und Firmenchefs sollten deshalb mit der Steuerberatungskanzlei klären, ob oder wie dieses Instrument auch ihrem Betrieb helfen kann.

Working Capital Management des Unternehmens optimieren

Bei der Definition und Erklärung von Factoring sind aus Sicht der Unternehmen vor allem die bilanziellen Vorteile mit Blick auf das Eigenkapital ein wichtiger Punkt. Laut einer Studie der Universität zu Köln wollen 30 Prozent der befragten Firmenchefinnen und Firmenchefs, die Factoring einsetzen, damit gezielt ihr Working Capital Management verbessern – und so die Eigenkapitalquote. Ansonsten nutzt der Großteil der Unternehmen den Verkauf der eigenen Forderungen laut dieser Studie wie erwartet zur Finanzierung. 86 Prozent der Befragten wollen so die Liquidität stärken, 53 Prozent möchten sich vor Zahlungsausfällen schützen. 42 Prozent nannten die Wachstumsfinanzierung als Grund, warum sie das Instrument einsetzen.

Unternehmen brauchen eine Erklärung und Tipps zum Factoring

Bevor Unternehmerinnen oder Unternehmer auf Factoring setzen, sollten sie den Steuerberater oder die Steuerberaterin um eine Erklärung der Funktionsweise bitten sowie detailliert die Vorteile besprechen. Es gibt dieses Finanzierungsinstrument nämlich in mehreren Varianten. Am gängigsten ist nach Auskunft des Branchenverbands BFM das sogenannte Full-Service-Factoring. Bei dieser Art von Factoring verkauft ein Unternehmen qua Definition nicht nur eine Forderung inklusive dem damit verbundenen Ausfallrisiko, sondern lagert zugleich auch die Debitorenbuchführung und das Inkasso aus. Das Unternehmen reicht einen Teil seiner Forderungen an einen Kunden – oder sogar alle – unmittelbar dem Dienstleister weiter. Dieser überweist in der Regel sofort 80 bis 90 Prozent der Rechnungssumme, dadurch erleichtert das Factoring dem Unternehmen die Finanzierung. Für diese Dienstleistung und die damit verbundene Risikoübernahme berechnet die Gesellschaft dann eine Gebühr. Ein so genannter Sicherheitseinbehalt obendrauf deckt deren Risiken etwa für Mängeleinreden, Skonti oder einen möglichen Ausfall der Forderung.

Die Vorteile des Factoring hängen vom Vertragsumfang ab

Der Vertragsumfang lässt sich mit der Factoring-Gesellschaft aushandeln. Standard ist das volle Paket für Unternehmen, sie erhalten dadurch alle Vorteile für ihre weitere Finanzierung. Zur Erklärung: Der Factor kauft Forderungen, finanziert sie dem Unternehmen vor und übernimmt auch damit verbundene Dienstleistungen sowie das Ausfallrisiko, die sogenannte Delkrederefunktion. Factoring-Dienstleistungen gibt es in mehreren Abstufungen. So sprechen Finanzfachleute etwa von unechtem Factoring, wenn der Betrieb selbst weiter haftet und damit die Delkrederefunktion außen vor bleibt. Als echtes Factoring gilt laut wirtschaftswissenschaftlicher Definition nur, wenn der Factor das Ausfallrisiko trägt. Dabei kann das Factoring „offen“ oder „still“ sein – der Kunde erhält je nachdem eine Information über den Forderungsverkauf durch das Unternehmen oder nicht. Im Insolvenzfall mutiert das stille Factoring natürlich automatisch zum offenen – zur Abwicklung sind dann allen Beteiligten die konkreten Zusammenhänge offenzulegen. Die Steuerberatungskanzlei unterstützt das Unternehmen dabei, jene Vertragsform auszusuchen, die sich im Einzelfall am besten als Bestandteil der Finanzierung eignet.

Optimieren Sie den Prozess in Ihrem Forderungswesen. Einen reibungslosen Datenaustausch zwischen den DATEV-Rechnungswesen-Programmen und den Lösungen ausgewählter Dienstleister ermöglicht die Schnittstelle DATEV Factoring.

Partnerlösungen, die Sie beim Factoring unterstützen, finden Sie auf dem DATEV-Marktplatz.

Die Spezifika der gewählten Variante kennen

Wichtig sind die vertraglichen Abstufungen der Dienstleistungen. Verkauft ein Unternehmen die Forderungen und Ausfallrisiken, übernimmt aber Buchführung und Inkasso weiter quasi treuhänderisch für den Factor, ist dies laut Definition ein Inhouse- oder Bulk-Factoring. Es erlaubt bei Ausfällen oder Verzögerungen mehr Fingerspitzengefühl gegenüber dem Kunden. Gerade Mittelständler möchten solche Krisengespräche gerne selbst führen. Denkbar ist auch das Gegenteil: Fälligkeits-Factoring. Dabei lagert ein Unternehmen zwar Buchführung und Inkasso aus und gibt eventuell das Ausfallrisiko ab, nutzt Factoring so aber nicht zur Finanzierung. Das Geld kommt genau dann, wenn die Rechnung fällig ist. Beim Export-Factoring trägt der Factor die Währungsrisiken und berät in grenzüberschreitenden Handelsfragen. Das VOB-Factoring richtet sich speziell an Handwerksunternehmen. Auch Miet-Factoring zum Schutz vor dem Ausfall von Mieteinnahmen ist auf dem Markt erhältlich. Ins Gespräch bei der Steuerberatungskanzlei gehört daher auch eine Betrachtung der Vorteile von Factoring für Finanzierung, Liquidität und Eigenkapitalquote sowie für die Abläufe im Unternehmen.

Großer Vorteil durch Factoring: selbst Skonti nutzen können

Das Factoring ist für Unternehmen natürlich nicht kostenlos. Der finanzielle Aufwand orientiert sich an Risiko und Vertragsumfang, er unterscheidet sich je nach Anbieter, Volumen sowie Dienstleistungsumfang deutlich. Finanzierungsfachleute und auch Factoring-Verbände nennen als grobe Faustformel, dass sich die Kosten mit jenen Skonti vergleichen lassen, die Unternehmen in der Regel gewähren. Sie können allerdings auch erheblich niedriger liegen, günstigstenfalls bei 0,1 Prozent. Üblicherweise bestehen die Kosten aus einer Gebühr für das Factoring, für die Zinsen, für die Prüfung sowie für das Delkredere.

Unter dem Strich dürfte sich Factoring als Bestandteil von Liquiditätsmanagement und Finanzierung für das Unternehmen meistens lohnen. Viele Betriebe gewähren Skonti, wenn Kunden schnell zahlen und das Geld möglichst früh auf dem eigenen Konto landet. Oft sind diese Skonti nicht nur höher als die Gebühr für Auslagern der Forderungen sowie Dienstleistung. In der Regel beinhaltet der Factoring-Vertrag dann aber auch noch verschiedene Dienstleistungen oder Sicherheiten, die Skonti logischerweise nicht als zusätzlichen Vorteil bieten. Und: Wer Factoring zur Finanzierung nutzt, hat so selbst genug Geld auf dem Konto, um seinerseits Skonti ziehen und dadurch die eigenen Kosten senken zu können. Häufig machen sich die Gebühren bereits durch diese Einsparungen auf der Ausgabenseite bezahlt – den Schutz vor einem Forderungsausfall gibt es dann quasi gratis als Zugabe.

vitalii-vodolazskyi---adobe-stock-1-1024x576.jpg)